中国直通洛杉矶看房免费热线:

950-40460144

中国直通洛杉矶看房免费热线:

950-40460144  台湾直通美国看房免费热线: 40-660-660-899-1527821

台湾直通美国看房免费热线: 40-660-660-899-1527821

美国看房热线: 909-3193198

美国看房热线: 909-3193198

|

|

外国人投资不动产法案

外国人投资不动产法案

-

杰西.K 编写 于2013年 五月

|

|

房地产市场几乎关系到所有美国人的利益,如果在这个领域也让外国人占便宜,政府则有“崇洋媚外”之嫌,于是1980年国会制定了“外国人房地产投资税收法”(Foreign Investment in Real Property Tax Act, FIRPTA)。自此,外国人在美国购置房地产之后出售获利的部分也要纳税。

FIRPTA规定外国人在出售房地产的时候,买方必须将卖主所得的总额预先扣留10%,并且填写8288和8288A两份表格,在成交后的20天内与预扣款项一并上交国税局。这项代征税务通常由履约保证中介公司(Escrow Company)负责办理。买方如果没有依法预扣这笔税款,可能面临1万美元的罚款。

外国人在美国购买房地产,还有其他一些税务上的事务需要打理。例如如果买房是用来出租,则政府通常会征收租金的30%作为所得税。业主也可以选择明细报税的办法,即从租金里扣除管理维护费用以及折旧,如果有盈余则在年度报税的时候加在收入里面,亏损的话则可以冲减收入。

外国人购买房产之后,还要和美国人一样每年向地方政府缴纳不动产税,现在大多数地方这项税率是年初土地和房屋估值总和的1%到2%。

外国买家想要取得贷款,条件大致比照美国人。但一般来讲,贷款机构要求外国买主缴纳的首付为房价的40-50%,大大高于美国人的20%,而且余额的贷款利率也会比较高。今天美国购房贷款利率低于5%,但是外国买家通常以投资为目的,所以他们能够拿到的利率会在5%甚至更高。

房地产投资信托(Real Estate Investment Trust,简写REIT)一向被投资者视为理想的避税工具,理由有二:一、信托实体本身不用付税,只需符合有关的条件;二、尽管房地产投资信托给投资受益人的分红 (包括资本利得)均需纳税,国外投资受益人同时需截扣35%纳税收入(Effective Connected Income)或30%的国外收入税(Non-ECI),但在以下某些情况下仍然可以全身而退,享受免税。

在第一个理由中,信托实体不用付税的条件是:一、当年90%以上的净利(不包括资本利得)分配给股东受益人(K-1 Estate & Trust);二、信托投资人数至少100以上;三、五个以下的信托投资人不会拥有50%以上的股票投资;四、75%以上的信托资产局限于现金、房地产或房地产贷款及政府债券;五、95%以上的毛收入(Gross Income)由房地产租金、利息及红利组成;六、75%以上的毛收入来自房地产租金及贷款利息。

在第二个理由中,这些房地产投资信托要满足下列条件:一、房地产投资信托的50%以上为外国控股(Foreign-Controlled),而受益人投资股份不超过5%时,年度分红或资本利得可免税;二、房地产投资信托为美国控股,外国投资人变卖股份的资本利得可免税。

在美国经济逼近财政悬崖时,欧巴马计划大幅提升资本利得、股利分红税率,而外国政府及个人投资热钱趁美国房地产走入谷底、长期贷款利率持续低迷而涌入美国之际,国税重申其2007年通知的(2007-55 Notice)立场,即税务准则(Internal Revenue Code)892与897如有抵触之处,将以897修订版为准,而长期以来受房地产信托投资人青睐的892免税条例最近被国税局再版更新。这无疑是国税局为收紧其房地产投资信托免税政策而发出的警讯。

国税局税务条例892颁布于1986年,其要点为房地产投资信托人在一定条件下享受资本利得与股利分红的免税优惠,2011年11月2日的最新修订版中,国税局特别澄清房地产投资信托资本利得(K-1 Distribution)属于纳税范畴,并扬言要进一步制定新的法规以应对外国房地产信托投资的大举入侵。

税务准则897颁布于1996年,其要点为外国公司或个人在美纳税收入及截扣(Withholding)税率,在其附款h条例中,对于REIT中的外国投资人资本利得明确定义为上税收入。

在2007年7月的55号通告中,国税局首次澄清条例897与892之间的关系,声明凡是条例897与892之间「重迭」或「模糊」的部分,均以897为准,而房地产投资信托依赖的892免税准则受到质疑和挑战,现举例如下。

根据奥巴玛政府的增税减支平衡预算草案,2012年长期资本利得税率将从目前的 15%上升为20%甚至23.8%(年收入20万以上的单身个人或25万以上的夫妻家庭),短期(Ordinary)股息分红税率将从目前的10%-33%上升为15%-39.6%(甚至43.4%),而长期(Qualified)股息分红税率将从目前的15%跃升为39.6%甚至43.4%。国税局对于房地产投资信托免税优惠政策的收紧及调整,无疑会阻碍投资人的入场意愿,给正在复苏的房地产业添加不定因素。

|

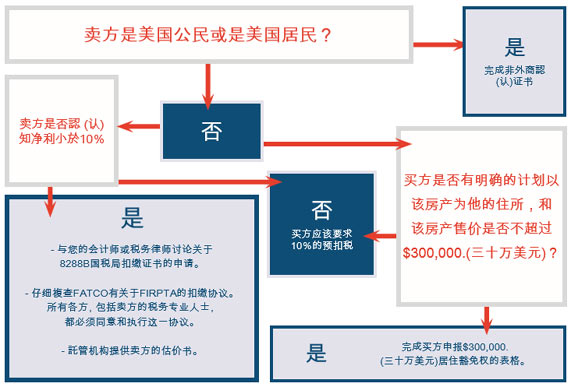

FIRPTA:外商投资房地产税法

当外国屋主准备出售房屋时,他们可能会被要求10%的预扣税(销售价格的10%),

除非该交易符合FIRPTA的豁免条件。

最常见的豁免条件为:销售价格不超过$300K.(三十万美元)。买方或他们的家庭成员中的任何人有计划在售屋后的

头两年内至少每年会有50%

的时间居住在该不动产。

其他可能适用的豁免条件为:

卖家提供一份证明,证明他们是否是外国卖方

卖方收到由国税局签发的扣缴证明,或降低扣缴证书

如情况适用,请阅览表格:

W-7(申请国税局个别纳税人识别号码的申请表)

8288-B(申请由外国人士所签发之美国房地产产权处置预扣缴证明的申请表)

上www.irs.gov

网站, 点入申请表格及其他申请规章和说明以列印这些表格和其他的表格。

外国买主和FIRPTA的应用

*注:

除非当事人另有协定,託管机构将代扣10%的预缴税,匯寄給国税局,待收到扣繳憑單。

**国内税收法规要求:

买方构买房产应为居家所用,和其售价不得超过$300,000美元。买方或他们的家庭成员中的任何一人必须明确的计划在交易日後(后)的头两年内至少每年会有

50% 的时间居住在该房产。当计算房产使用天数时,不可包括空屋期的天数。

|

|

|

|

中国直通洛杉矶看房免费热线:

950-40460144

中国直通洛杉矶看房免费热线:

950-40460144  台湾直通美国看房免费热线: 40-660-660-899-1527821

台湾直通美国看房免费热线: 40-660-660-899-1527821

美国看房热线: 909-3193198

美国看房热线: 909-3193198

中国直通洛杉矶看房免费热线:

950-40460144

中国直通洛杉矶看房免费热线:

950-40460144  台湾直通美国看房免费热线: 40-660-660-899-1527821

台湾直通美国看房免费热线: 40-660-660-899-1527821

美国看房热线: 909-3193198

美国看房热线: 909-3193198